公開日:2024.10.25

老後の生活を安心して過ごすためには、十分な資金が必要です。しかし、年金や貯蓄だけでは不安を感じる高齢者も少なくありません。そんな中、自宅を売却して資金を調達するという選択肢が注目されています。自宅を売却することで得られる大きな資金は、医療費や生活費、旅行や趣味など、さまざまな用途に活用できます。

本記事では、自宅売却のメリットとデメリットを詳しく解説します。自宅売却が本当に最善の選択肢なのか考えてみましょう。

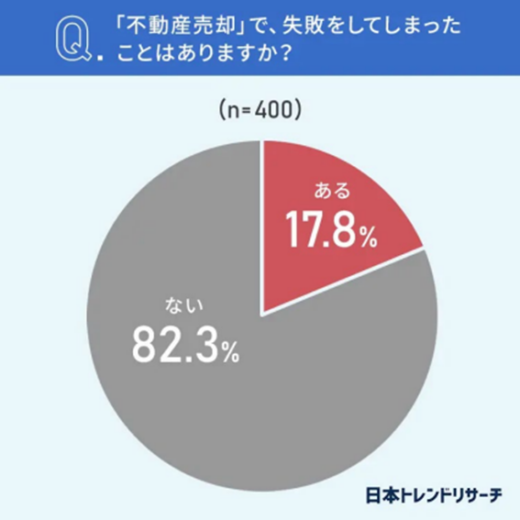

不動産を売却する際には、失敗が生じるケースがあります。日本トレンドリサーチとTAQSIE|タクシエ(※)の調査によると、17.8%の方が不動産売却で失敗したというデータがあります。

不動産売却における失敗は以下のとおりです。

売却のタイミングを見誤ってしまい、想定以上に時間がかかり、その後の生活設計に悪影響を及ぼす恐れもあります。こうした失敗を避けるためには、専門家のアドバ イスを受け、事前の準備を怠らないようにすることが大切です。

出典)日本トレンドリサーチとタクシエ(TAQSIE)調査(※)

自宅を売却する際は、まず自宅の市場価値を正確に把握しましょう。自分の家が市場でどの程度の価値があるのかを知ることで、適切な売却価格を設定できます。

自宅の価値は、地価公示価格や実勢価格、固定資産評価額など様々な指標が絡み合って決まります。そのため、不動産の知識がない一般の方には、自分の家にどのぐらいの価値があるのか計算することは困難でしょう。

そこで、自身の自宅の価値を知りたい時には、オンライン査定を活用したり、不動産会社に査定を依頼したりして、客観的な評価を得ましょう。そうすることで、自宅の価格を知れるだけではなく、売却後の資金計画や次の住まい探しにも役立てられます。

自宅の価値については「我が家の価値は○○で決まる!【住まいとお金の失敗談】」の動画も参考にしてください。

60代になると相続や贈与を考え自宅の売却を検討する人も増えてきます。しかし、贈与や相続に関する税務の問題は複雑なので、軽い気持ちで自宅売却を進めるのではなく事前に相続にかかる税率や控除を理解しておくことが大切です。税理士などの専門家に相談し、タイミングと手続きを踏めば、予期せぬ税負担を避けられるでしょう。

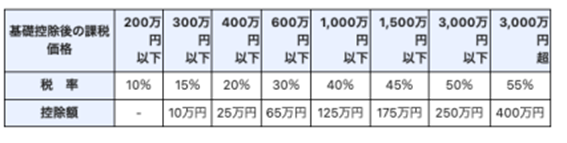

贈与により財産を取得した場合、土地と建物の評価額に応じて贈与税が課されます。贈与税の税率は贈与金額によって異なり、基礎控除額(110万円)を超える部分に対して10~55%の税率が適用されます。具体的には、「兄弟間の贈与、夫婦間の贈与、親から子への贈与で子が未成年者」の場合、以下のような税率が適用されます。

【一般贈与財産用】

贈与金額が1,300万円の場合の贈与税の計算は以下のようになります。

したがって、この場合の贈与税は351万円となります。ただし、18歳(贈与を受ける年の1月1日時点の年齢)以上の者が直系尊属(父母や祖父母など)から贈与を受けた場合には控除額が異なりますので、詳しくは「国税庁| 贈与税の計算と税率(暦年課税)」でご確認ください。

贈与を計画する際は、以下の控除や特例措置も活用しましょう。控除や特例措置を使って、可能な限り贈与税の負担軽減を考えてみてください。

| 配偶者控除 | 婚姻期間が20年以上の夫婦間(内縁関係は除く)で使えて、基礎控除の110万円と、最大2,000万円までが非課税 |

|---|---|

| 住宅取得等資金の非課税制度 | 子や孫に対して住宅購入資金を贈与する場合に省エネ住宅で1,000万円、それ以外は500万円まで非課税 |

| 教育資金の一括贈与の非課税措置 | 子や孫に教育資金を一括して贈与する場合、1,500万円までの金額が非課税となる制度 |

| 結婚・子育て資金の一括贈与の非課税措置 | 子や孫に結婚や子育てにかかる資金を一括して贈与する場合、1,000 万円 までが非課税となる特例 |

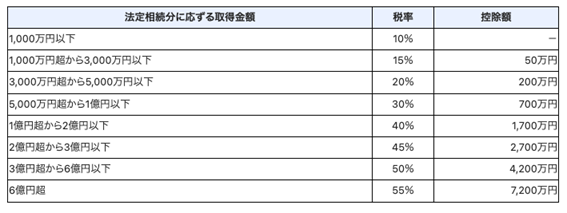

相続により財産を取得した場合、相続税が発生するので注意しましょう。相続税の税率は遺産総額に応じて決まり、最大で55%の税率が適用されます。

相続財産の評価額が7,000万円で、法定相続人が2人いる場合の相続税を計算すると以下のような式と答えになります。

※相続分はそれぞれ2分の1ずつとする

一人当たりの相続税額は160万円で二人合わせると320万円となります。相続税は贈与税に比べて、税負担が軽くなる場合もあるので、相続税の申告に際しては、税理士に相談し適切な手続きをしましょう。

相続の際に活用したい控除と特別処置は以下のとおりです。

控除と特別処置の詳細は以下の表にまとめています。

| 基礎控除 | 遺産の総額から一定の金額を差し引いて、相続税の課税対象となる金額を減少させられる |

|---|---|

| 相次相続控除 | 短期間に複数回の相続が発生した場合に負担を軽減できる制度です。短期間に相続が続く場合、前回の相続税を考慮して次の相続税を軽減します。 |

| 配偶者の税額軽減 | 配偶者が遺産を相続する際に、「法定相続分」または「1億6,000万円」のどちらか大きい方の金額までは相続税がかからない制度 |

| 障害者の税額控除 | 相続人が85歳未満の障害者である場合に適用される特別な控除 |

| 未成年者の税額控除 | 相続人が18歳未満の未成年者である場合に適用される控除 |

相続時には、さまざまな控除や特別措置を活用することで、相続税の負担を大幅に軽減できます。詳しくは「相続税の計算|国税庁」も参考にしてください。

高齢者が賃貸物件を借りにくい理由は、以下のポイントです。

家主は高齢者が病気や室内で孤立死するリスクを懸念しています。事故物件としての評価下落のリスクが増大するのを避けるため、入居を拒否するケースが多いです。また、「単身であること」や「緊急連絡先がいないこと」も大きな要因です。緊急時に対応できる保証人がいないことや、家賃の支払い能力に対する不安を感じています。

高齢者が賃貸物件を借りやすくするためには、家主の不安を解消する対策が必要です。入居のハードルを下げる対策として以下のサービスを利用しましょう。

高齢者向け住宅の選択肢も増えており、必要なケアを受けつつ自立した生活ができる環境が整備されつつあります。上記の対策を講じることで、高齢者でも賃貸物件に入居しやすくなるでしょう。老後の住まいを詳しく知りたい方は「老後に賃貸物件は借りにくい?その理由や対策を紹介」を参考にしてください。

老後の資金調達を目的に自宅を売却する場合、リースバックという選択肢も検討しましょう。

リースバックとは、一般的にリースバック運営会社とリースバックを利用したい個人間で、不動産の売買契約および賃貸借契約を締結することで、売却後も同じ家に住み続けることができるサービスです。不動産をリースバック運営会社に売却し、賃貸借契約を結びます。

リースバックのメリットは以下のとおりです。

リースバックのデメリットは以下のとおりです。

リースバック運営会社にもよりますが、最終的には「引っ越しによる明け渡しか買い戻し」を選択できます。ただし、売却価格が低くなったり、長期的に住み続ける保証がなかったりするリスクもあるため、契約前にしっかりとメリットとデメリットを理解したほうが安心です。

本記事では、自宅の売却や税率について紹介しました。老後に自宅の売却を考える際、慎重な判断が求められますが、適切な準備と情報収集をすれば、自宅売却をスムーズに進められるでしょう。

また、リースバックなどの選択肢を活用すれば、住み慣れた家に住み続けながら資金を得られるため、老後の生活にゆとりを持たせられるでしょう。もし、自宅売却で悩んでいることがあれば、専門家へのアドバイスを求めましょう。資金計画や自宅売却の手順を丁寧にプロの視点で説明してくれます。

お問い合わせは最短即日回答。

ご相談は何度でも無料でご利用いただけます。

執筆者紹介

Webフォームからお気軽にご連絡ください。