公開日:2025.12.24

こんにちは、公認会計士の千日太郎です。前回の記事(【フラット35】2025年12月は1.97%に決定|公認会計士の予測と機構債分析!)では、【フラット35】の12月金利を1.90%~1.95%と予想し、結果は1.97%となりました。

12月19日の日銀会合では、政策金利の0.75%への引き上げが決定され、約30年ぶりの水準となりました。この決定を受け、債券市場では新発10年国債利回りが2%超に急騰した一方で、為替市場では1ドル=157円の円安に振れ、金融市場全体に大きな変動が生じています。

この記事では、この環境の変化を踏まえた【フラット35】の2026年1月の金利予想を、最新データと機構への取材情報から解説します。

2026年1月の【フラット35】金利は2.08% に決定しました(更新日:2026年1月5日)。

2025年12月の【フラット35】金利は1.97%に決定し、11月下旬での予想(1.90%~1.95%)をやや上回る結果です。

背景には、新発10年国債利回りと機構債の表面利率がともに0.15ポイント上昇したことがありますが、住宅金融支援機構の調整により急騰は回避されました。

なお、【フラット35】の金利は、以下の簡易式で説明できます。

金利上昇が抑えられた最大の理由は、住宅金融支援機構が逆ザヤを許容して低金利を維持していることです。逆ザヤとは、機構債の「仕入金利」が【フラット35】の貸出金利を上回る状態を指します。

この状態は2025年6月に初めて確認され、たいそう驚いたものですが、直近の2025年12月では逆ザヤの幅が0.33ポイントまで拡大しています。つまり、住宅金融支援機構は収益を犠牲にしてでも、急激な【フラット35】金利上昇を利用者に転嫁しない方針を取っています。

逆ザヤの推移(機構債 vs フラット35)

| 月 | 機構債表面利率(機構債発表日) | フラット35金利 | 金利差(逆ザヤ) |

|---|---|---|---|

| 2025年6月 | 1.94%(5月22日) | 1.89% | -0.05ポイント |

| 2025年7月 | 1.88%(6月20日) | 1.84% | -0.04ポイント |

| 2025年8月 | 2.02%(7月18日) | 1.87% | -0.15ポイント |

| 2025年9月 | 2.08%(8月21日) | 1.89% | -0.19ポイント |

| 2025年10月 | 2.12%(9月19日) | 1.89% | -0.23ポイント |

| 2025年11月 | 2.15%(10月17日) | 1.90% | -0.25ポイント |

| 2025年12月 | 2.30%(11月20日) | 1.97% | -0.33ポイント |

※出典)住宅金融支援機構「既発債情報」

12月の日銀会合で政策金利が0.75%に引き上げられた影響で、新発10年国債利回りは会合前の1.95%前後から週明けには2.10%まで急騰しました。市場は今回の決定を「タカ派寄り」と受け止め、長期金利に強い上昇圧力がかかっています。

この国債利回りの上昇は、住宅金融支援機構が【フラット35】の資金調達に用いる機構債の表面利率にも直結します。12月時点で機構債は2.30%でしたが、1月は2.45%へ上昇。ローンチスプレッドは0.51%で横ばいです。

こうした状況を踏まえ、千日太郎の【フラット35】予想レンジは1.99%~2.04%としました。急騰局面でも、機構の「激変緩和」策により上昇幅は抑えられると見ています。

【フラット35】金利推移と2026年1月予想

| 2025年10月 | 2025年11月 | 2025年12月 | 2026年1月千日太郎の予想 | |

|---|---|---|---|---|

| 【フラット35】の金利(※) | 1.89% | 1.90% | 1.97% | 1.99%~2.04% ※1/5発表の金利は2.08%でした |

※出典)住宅金融支援機構【フラット35】「借入金利の推移(借入期間21年以上35年以下、融資率9割以下、新機構団信付きの場合)」

1.99%のシナリオは「激変緩和」措置への期待です。10年国債利回りの上昇に伴う機構債の表面利率の上昇を、住宅ローンの金利に反映させないことで、住宅金融の円滑化を図るというシナリオです。金利が2.00%を超えるかどうかは心理的な壁として作用するため、願わくば2%台に抑えてほしいという期待も込めての予想です。

逆ザヤの限界を考慮した場合、【フラット35】金利の理論値は2.12%ですが、前月比で+0.15ポイントの急上昇は避けたいところです。そこで、「激変緩和」により上昇幅を+0.07ポイント程度に抑え、2.04%とするシナリオです。

主要データ(2025年12月22日時点)

| 機構債発表日 | 2025年9月19日 | 2025年10月17日 | 2025年11月20日 | 2025年12月17日 |

|---|---|---|---|---|

| 機構債の表面利率(※1) | 2.12% | 2.15% | 2.30% | 2.45% |

| 新発10年国債利回り(※2) | 1.61% | 1.64% | 1.79% | 1.94% |

| ローンチスプレッド(※1) | 51bps(0.51%) | 51bps(0.51%) | 51bps(0.51%) | 51bps(0.51%) |

※1 出典)住宅金融支援機構「既発債情報」

※2 10年国債利回りは便宜上、機構債表面利率からローンチスプレッドを差し引いた率としています。

千日太郎の予想として、今回は「市場金利は急上昇したが、フラット35の金利上昇は最小限に抑えられる(1.99%~2.04%)」と見ています。その根拠は、金利決定に影響する3つの要素を分析した結果です。

それぞれの動きを順に見ていきます。

まず、金利のベースとなる「新発10年国債利回り」は、日銀の利上げを受けて1.79%から1.94%へ0.15ポイント上昇しました。 一方で、投資家の期待利回りである「ローンチスプレッド(国債との金利差)」は、直近3ヶ月間0.51%で横ばいを維持しています。

これは、国債の金利が上がった分だけ、機械的に調達コスト(機構債)も上がったことを意味します。

住宅金融支援機構の資金調達コストにあたる「機構債の表面利率」は、2.30%から2.45%へ0.15ポイント上昇しました。

通常であれば、仕入値(機構債)の0.15ポイントの上昇を売値(フラット35)に転嫁し、【フラット35】金利は2.12%まで上がる計算です。しかし、今回はそこまでは上がらないと予想しています。その理由が次の要素です。

住宅金融支援機構は以下の2つの手段で金利上昇を抑えていると考えられます。

| ①「逆ザヤ」の許容(短期的対策) | 2025年12月の逆ザヤ幅は-0.33ポイントと過去最大に達しました。ここから、急激な金利上昇(激変)を緩和するために、逆ザヤ幅を維持、あるいは一時的に拡大させてでも、急激な金利転嫁を防ぐはずです。 |

|---|---|

| ②「E55債」による調達コスト圧縮(中長期的対策) | 赤字(逆ザヤ)を垂れ流し続けることはできません。そこで切り札となるのが、新たな資金調達手段「E55(イーゴーゴー)債」です。 |

2025年11月に、住宅金融支援機構への直接取材でその実務面を聞く機会を得ました。E55債は、長期金利が上昇する環境下でも低金利の住宅ローンを提供するために開発された新たな資金調達方法です。2025年10月発行分では、通常の機構債よりも実際に低コストでの調達を実現しています。

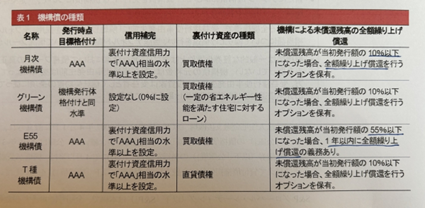

E55債の概要

| 発表日 | 表面利率 | 10年国債利回り | ローンチスプレッド |

|---|---|---|---|

| 2025年10月22日 | 1.63% | 1.27% | 0.36% |

※出典)住宅金融支援機構「発行実績-E55債」

E55債が低金利で調達できる理由は、「未償還残高が一定割合(55%)を下回ると全額繰上償還される」という特殊なルールにあります。

| 通常の機構債 | 機構債の未償還残高総額が当初発行総額の10%以下になるまで、原則として全額繰上償還されません。 |

|---|---|

| E55債 | 機構債の未償還残高総額が当初発行総額の55%以下となった場合、1年以内に全額繰上償還をする義務があります。 |

投資家にとっては通常の機構債よりも「早くお金が返ってくる可能性が高い」ため、リスクが低く、そのぶん低い金利でも買ってくれるのです。この仕組みにより投資家のリスクが低下し、低金利での発行が可能になります。E55債の発行が増えれば、【フラット35】の金利上昇はさらに抑えられる見込みです。

■機構債の種類と償還ルールの違い

出典:S&P Global Ratings 住宅金融支援機構債券の概要 2025年11月17日

12月の日銀利上げにより、市場金利は急騰しました。新発10年国債利回りは2%超、機構債の表面利率も2.45%まで上昇しています。通常であれば【フラット35】の金利は大幅に引き上げられる局面ですが、住宅金融支援機構は逆ザヤの許容とE55債による低コスト調達という戦略で、急激な上昇を抑えています。

2026年1月の予想レンジは1.99%~2.04%。心理的な「2%超え」を避ける調整が働く可能性が高く、長期固定金利の安定性は維持される見込みです。

今後もインフレや追加利上げで市場金利は上昇圧力を受けますが、【フラット35】は政策的な役割と新たな資金調達手段により、利用者にとって安心感のある選択肢であり続けるでしょう。

執筆者紹介