公開日:2025.07.29

こんにちは、公認会計士の千日太郎です。今月から【フラット35】の金利予想を「住まいとお金の知恵袋」で連載します。7月に入ってから参院選の影響からか、債券価格は下がり長期金利が上昇しつづけています。

新発10年国債利回りは住宅ローンの固定タイプの金利に影響を与え、住宅金融支援機構が【フラット35】の資金調達方法としている機構債の表面利率にも影響してきます。

では早速、直近4カ月の機構債の表面利率や新発10年国債利回りの推移と8月の【フラット35】の金利予想です。8月は機構債の表面利率と新発10年国債利回りがともに大幅上昇しましたが、【フラット35】の金利上昇は抑えられて、1.89~1.97%になると予想しました。

| 機構債発表日 | 2025年4月17日 | 2025年5月22日 | 2025年6月20日 | 2025年7月18日 |

|---|---|---|---|---|

| 機構債の表面利率(※1) | 1.65% | 1.94% | 1.88% | 2.02% |

| 新発10年国債利回り(※2) | 1.30% | 1.54% | 1.43% | 1.55% |

| ローンチスプレッド(※1) | 35bps(0.35%) | 40bps(0.40%) | 45bps(0.45%) | 47bps(0.47%) |

※1 出典)住宅金融支援機構「既発債情報」

※2 新発10年国債利回りは便宜上、機構債の表面利率からローンチスプレッドを差し引いた数値としています。

| 5月 | 6月 | 7月 | 8月 千日太郎の予想 | |

|---|---|---|---|---|

| 【フラット35】の金利(※3) | 1.82% | 1.89% | 1.84% | 1.89~1.97% |

※3 出典)【フラット35】「借入金利の推移(借入期間21年以上35年以下、融資率9割以下、新機構団信付きの場合)」

新発10年国債利回りの上昇幅は、1.43%から1.55%へ0.12ポイントの上昇となりました。これに対して、機構債の表面利率は1.88%から2.02%へ0.14ポイントの上昇です。今月はほぼ同じ幅で動いたので、順当な結果と言えます。

機構債の表面利率と新発10年国債利回りの表面利率の差は“ローンチスプレッド”といわれます。機構債は35年という長期の住宅ローン債権を裏付けとしています。そのため、金利が一定以上出なければ、債券としての成立が難しくなります。

最近では、このローンチスプレッドが拡大傾向にありました。これは、住宅ローンを借りるわたしたちにとって、新発10年国債の利回りが上昇した際に、それ以上に住宅ローン金利が上昇する可能性が高まることを意味します。

4月0.35ポイント、5月0.40ポイント、6月0.45ポイントと約0.05ポイント幅で拡大し続けていたのですが、7月は0.47ポイントと上昇ペースが落ちたので、これは良い傾向です。

機構債の表面利率は1.88%から2.02%へ0.14ポイントの上昇に対して千日太郎の【フラット35】の金利予想は1.84%から1.89%へ0.05ポイントの上昇に抑えられるというものです。

この予想を支えているのは、過去2か月にわたって【フラット35】の金利が機構債の表面利率を下回っていることにあります。一言で言うと、住宅金融支援機構は収益性を問わず、低金利を続けているのです。

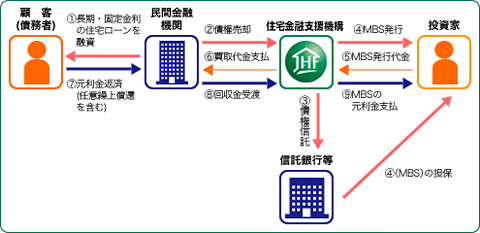

【フラット35】(買取型)の資金調達の仕組み(詳細は後述)によると、住宅金融支援機構は、機関投資家に対して「機構債」と呼ばれる債券を販売することで資金を集め、その資金をもとに個人向けの住宅ローンを提供するという仕組みになっています。つまり、機構債の表面利率はいわば資金の仕入値にあたり、【フラット35】の金利が売値にあたります。

5月に発行された機構債の表面利率は1.65%で【フラット35】の金利は1.82%でした。これは、住宅金融支援機構が1.65%で資金を調達し、それを1.82%の金利で住宅ローンとして提供していることを意味します。

この差額は、住宅金融支援機構の運営費用やリスク管理などに充てられるものであり、利益を目的としたものではありません。実際、住宅金融支援機構は非営利の独立行政法人であり、営利を目的していない点にご留意ください。

一方で、5月に発行された機構債の表面利率は1.94%で【フラット35】の金利は1.89%でした。この差の0.05%は、住宅金融支援機構にとって純粋な損失となります。さらに6月も、機構債の表面利率が1.88%であるのに対し、【フラット35】の金利が1.84%となっており、0.04%の差が生じています。

千日太郎の予想としては、8月も収支がマイナスの状態を維持すると見ています。予想に1.89%~1.97%という幅を持たせているのには、それぞれの予想シナリオがあるためです。

これは、金利が急激に上昇した局面でも【フラット35】の金利上昇が1カ月あたり0.05ポイント程度に抑えられてきた過去の傾向を踏まえ、今月も同様の抑制が行われるとするシナリオです。

過去2か月、機構債と【フラット35】の金利差は0.04~0.05ポイントでした。7月に発行された機構債の表面利率が2.02%でしたから、仮にマイナス幅を0.05ポイントとすると【フラット35】の金利は1.97%になるというシナリオです。

【フラット35】の金利が長期金利や機構債の上昇に対して抑えられる傾向は、日銀がマイナス金利政策を解除した2024年3月19日から一貫して継続してきました。しかし、機構債の表面利率を下回る水準をつけたのは、2025年6月が初めてです。

このように金利を抑えられている主な理由は、住宅金融支援機構が国の政策実施機関に位置づけられる独立行政法人であり、営利を目的としない非営利団体であることにあります。とはいえ、収益が減少することが明らかな施策を行うことは、極めて異例な対応と言えるでしょう。

このような状態はいつまでも続くとは考えにくく、いつかは終わるだろうと見ています。しかし、7月の機構債の発行額は605億円と、4,5月の102億円、6月の295億円から大きく増加しています。

日銀が利上げを開始してもなお、変動金利を選択する人の割合が増えつづけ、住宅金融支援機構の債権残高が減少傾向にありました。その中でのこの7月の発行額の増加は、【フラット35】の需要回復の兆しとも言えます。

【フラット35】を利用する立場としては、こうした低金利の傾向が少しでも長く続くことを期待したいところです。

出典)住宅金融支援機構「住宅ローン利用者の実態調査(金利タイプ)」

住宅ローンの【フラット35】(買取型)は、下図のように住宅金融支援機構が民間金融機関から債権を買い取って証券化し、機関投資家に債券市場を通じて機構債という形で販売するという仕組みになっています。

出典)【フラット35】Qフラット35のしくみを教えてください。

この機構債は毎月20日前後に表面利率を発表し募集します。投資家たちは機構債を安全資産という考えで購入するので、その表面利率は新発10年国債の利回りに連動する傾向があります。

執筆者紹介