公開日:2022.09.28

日本には、2021年6月時点でおよそ367万4000社の企業があります。(総務省・経済産業省による発表)そのうち中小・小規模事業者の数は99.7%を占めるといいます。

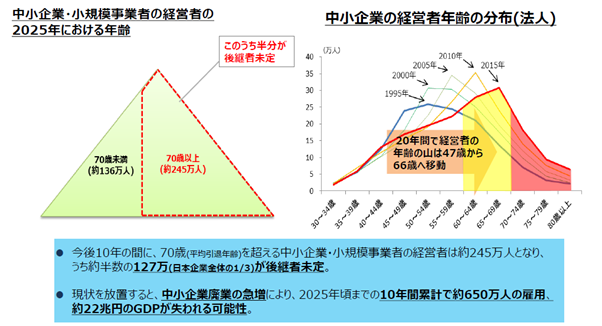

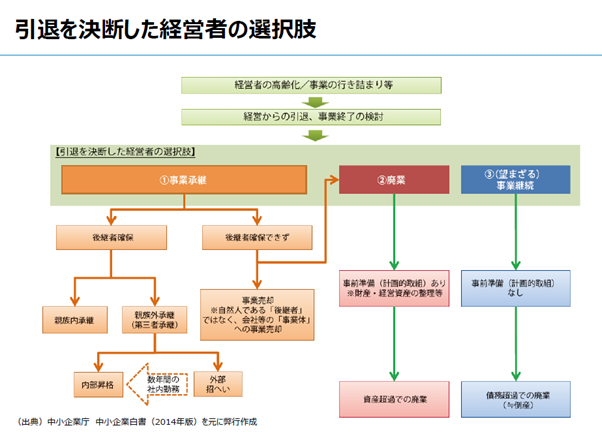

そして、2017年に中小企業庁がこんな予測を発表しています。「2025年までに経営者の平均引退年齢である70歳を迎える経営者が245万人、そのうち127万人が後継者未定(※1)」――経営者の高齢化が進み、127万社で後継者が不足する、たった3年後の未来が待っているのです。

(画像:中小企業庁資料を基に新生銀行が作成)

1995年、経営者の年齢の山は47歳でした。それを考えると隔世の感があります。日本の経営者は年を重ねても現役であり、日本の会社は世界でまれにみる長寿。会社が長持ちなのは良いことに思えますが、社会の新陳代謝が進みにくいという弊害もあるのではーー。そんななか、「廃業を視野に入れた企業買収=廃業支援型バイアウト®(※2)」という前例のない事業を行っているのが新生銀行グループです。

本記事では2021年12年にSBIグループ入りした同行に、起業や上場など企業の成功ストーリーの裏にあってなかなか語られることの少ない「会社廃業」のリアルを聞きました。インタビューに応じたのは、新生銀行 事業承継金融部長 舛井正俊氏。「会社の引継ぎ」と「幕引き」のドラマからは、経営の真髄ともいえる社長の努力と決断が見えてきます。

※1出典)経済産業省 事務局説明資料

※2廃業支援型バイアウト®、明るい廃業®は新生銀行の登録商標です。

ーー新生銀行の「廃業支援型バイアウト®」とはどんな事業なのでしょうか。

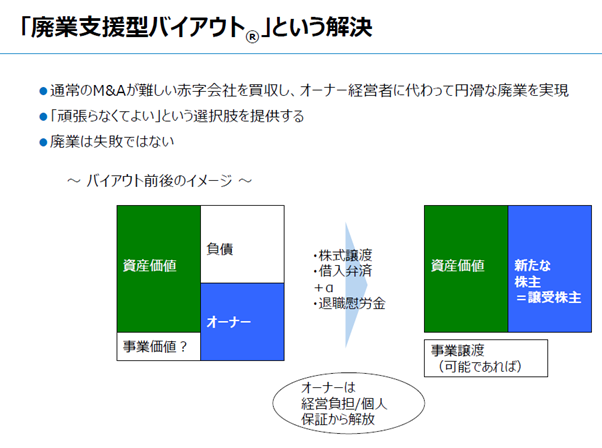

当行が商標として登録している廃業支援型バイアウト®とは「廃業を視野に入れて会社を買収する」という意味の造語です。当行グループが共同投資家と組成している投資事業有限責任組合(以下、「ファンド」)が株式を買い取ります。ファンドは株式を買い取った後、対象会社の事業の全部ないし一部を引き受けてくれる先を探しますが、引継ぎが難しい場合は円滑に廃業を進めます。

事業の利益が小さいためにM&Aでなかなか思うような価格がつかない会社でも、一旦ファンドが株式を買い取ることにより、一部ないし全部の事業を切り出して必要な先に適切な価格で譲り渡し、残していくことが可能となります。

バイアウトの場合、株を買い取ることになるので会社は廃業するとは限りません。しかし分かりやすく伝えるためにあえて「廃業」という言葉を使っています。

(画像:新生銀行が作成)

ーー企業の引継ぎと幕引きのためのバイアウトということですね。「事業の利益が小さい会社でも」と言いますが、赤字の会社でも利用できるのでしょうか。

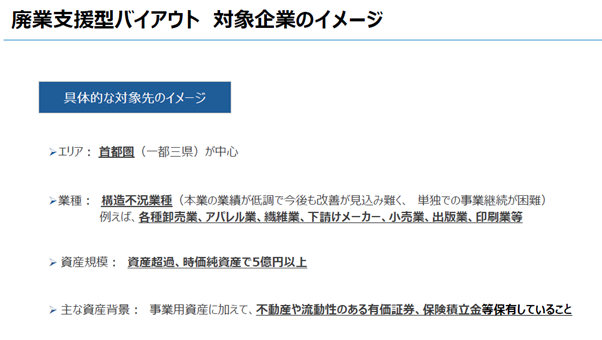

はい。たとえ赤字が続いていても会社の純資産に価値が残っており、債務を全て返済可能な状態であれば、買収の対象となり得ます。その場合の資産の多くは、会社が保有する株式や不動産です。

もちろん経営者の方々が各自で資産を処分し廃業することもできます。しかし円滑な廃業のためにやるべきことは多数あるため、経営者が全てを行うのが難しいことも多いでしょう。そこでファンドが株式を引き取ったうえで様々な分野の専門家と一緒に、廃業を請け負うというイメージです。

ーーたしかに経営者にとって廃業は考えたくはない状況です。精神的にも重荷に違いないですね。

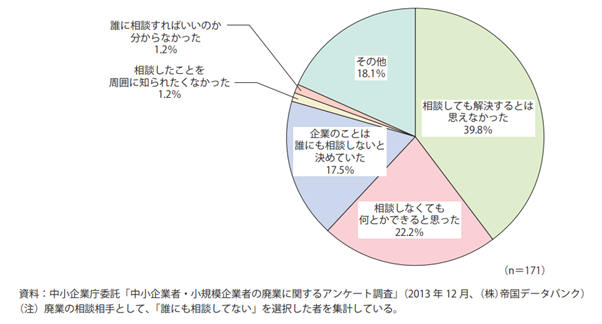

そのとおりです。仮に廃業することが合理的な選択肢であると頭でわかっていたとしても、気持ちの面で乗り越えるのが極めて難しく、ハードルが高い決断になります。また、廃業については周囲の専門家に相談しにくいことです。

2014年版中小企業白書によれば、経営者が廃業を相談する先の1位は「家族」。2位は「誰にも相談していない」。一族経営の場合は親族同士で意見が異なる場合もありますし、普段どおりにしている従業員さんにもこの話題は言い出しにくい。取引銀行にも切り出せない。会社の状況をよくわかっている税理士さんならアドバイスできるのでしょうが、なかなか…顧客である社長さんに廃業は勧められないものです。

ーー関係者がそれぞれの立場と責任感があるだけに、ほかの経営課題のように相談して進めにくいと。

そうですね。ですから本当はやめたいと思っていても言うに言えない社長さんがあるのではないかと考えています。表面化されない潜在需要はまだ多く、廃業支援に取り組む社会的意義は非常に大きいと感じています。

「廃業支援型バイアウト®」を利用すると、一般的には売却の難しい株式を譲渡することで現金化を図れることに加え、様々なメリットがあります。自主廃業よりも税務負担が軽いケースもありますし、時間と手間を省略でき、従業員の方々の再就職についても適切に支援が行われるといったことも重要です。

何よりも、通常の場合、オーナー経営者は株式を売却すると同時に経営から退任し、個人保証も解除され、赤字会社経営の負担から一切解放されることが大きいと感じています。

出典)中小企業庁 中小企業白書 2014「経営者が廃業を相談しなかった理由」(現在、該当ページは削除されています。類似の情報はこちら)

ーー「廃業支援型バイアウト®」の事業は7年目になりますね。発足の経緯は。

新生銀行事業承継金融部はもともと不良債権投資、事業再生の分野に取り組んでいたメンバーを主体に2015年7月に発足しました。不良債権のマーケットが小さくなってきた一方で、ここ数年は本業が厳しくなっている先が増えているとの認識があり、従来の過剰債務解決だけでは十分ではないと考えました。

事業承継問題が社会的な課題となりつつある中、不良債権での経験が活かせる分野があるのではないかと考え、他で手掛ける人が少ない廃業支援を打ち出したものです。事業開始から7年経過するうちに特例事業承継税制で事業承継を行う際の株式に関する税金が猶予され、中小M&Aガイドラインが示されM&Aの活用が推奨される等の施策が行われていますが、127万という莫大な後継者不足の解決にはどうしても十分とは言えず、当方がお役に立てる部分がまだあるものと考えています。

また、事業承継を推進する施策の一環として、2019年10月、銀行法施行規則が改正され、事業承継会社が5%ルール(銀行が保有できる株式上限)の例外とされることになりました。当初、保有期間が上限5年(その後10年に延長)と定められたとおり、銀行の投資専門子会社が一時的に株式を保有し、最終的にスポンサーにつなげるように会社の状況を整える役割が期待されているものと考えられます。

こちらは事業承継が前提となりますが、当行では2020年3月に新生事業承継株式会社を設立して、具体的な事案に取り組んでいます。現在は事業承継金融部、廃業支援を行うファンド、新生事業承継㈱を合わせ20人ほどのメンバーで事業にあたっています。案件獲得からデューデリジェンス、投資後の管理まで、グループで一貫して業務を行う体制となっています。

新生銀行 事業承継金融部長 舛井正俊氏

ーーほかの金融機関では行っていないビジネスなのでしょうか?

不良債権投資のビジネスでは主たる競合先として金融機関系の投資家、外資系の投資家がありました。金融機関系の投資家は取引先等との関係もあり、廃業支援を打ち出すのはレピュテーションリスクがあると考えるようです。

また、外資系投資家にとって、廃業支援は手続きが複雑で、手間がかかるのでやりたがらない。だから競合不在と言い続けています。多くの金融機関が取引先の事業承継に力を入れていますが、廃業支援については新生と連携すると言っていただいている先もあります。

2013年6月に日本再興戦略が策定された際に、経済活性化のために新陳代謝が必要と言われ、開業率・廃業率いずれも10%台を目指すと宣言されました。ところが2020年度の開業率は5.1%、廃業率は3.3%です。(中小企業白書2022 第1-1-36図 開業率・廃業率の推移)。

適切な労働力の配置はマクロ的にも重要ですが、個別企業においても廃業が有効な選択肢となり得るものと考えています。とはいえ廃業という言葉に抵抗感もあると思いますので、私たちが提唱しているのは「明るい廃業®」という考え方です。

もちろん安定した利益が出ている会社であれば後継者も引き受けやすいでしょうし、適切な後継者がいなければM&Aで買いたいという会社は多数ありますから、第三者への事業承継も比較的容易です。その中で事業承継が進んでいないということは、将来に不安があって後継者を見つけづらい会社が相当多いのではないか、という問題意識を持っています。

将来の見通しが立たないとしても、長く続いてきた会社について廃業を決断できる社長さんは素晴らしいと思います。私たちも前例のない仕事のなかでひとつひとつ勉強を積み重ねている状況ですが、悩みながらも決断できる経営者がもっと評価されてしかるべきと強く感じます。

(画像:新生銀行が作成)

ーー実際の廃業支援型バイアウト®の事例を紹介していただけますか。

傾向としては業歴が50年を超える一族経営の企業で長年にわたり真面目にこつこつと利益を積み上げてきたものの、業界全体の構造不況のあおりを受けて苦しくなってしまった会社が多いですね。「自分の代で会社を終わらせていいのか?」という責任感の中で悩んでおられる社長さんもいました。

保有している資産という視点で見ると、中心は不動産です。本社、賃貸不動産、工場等さまざまですが、広大な工場の敷地が土壌汚染されているケースもありました。廃業するにせよ事業継続するにせよ不動産を処分することが多いのですが、境界の確定や物件管理、最終的な不要物の処分等、ファンドの方で相応に時間をかけて細かく対応しています。

肩の荷を降ろしていただくことが大事なので、株式譲渡と同時に経営から退任いただくことが多くなっています。ストラクチャー上の制約から、新代表は当行グループ外の方にお願いすることになりますし、対象会社の保有する不動産等資産の売却、継続可能な事業の譲渡、従業員対応等、外部の専門家にお願いして円滑な廃業を進めていきます。

ーー引退後の社長さんの生き方は?

私が印象に残っているのは、「これで親の介護に時間がとれるようになりました」というお言葉です。株式を売却することで時間とお金が残りますので、ゆっくりされる方もいらっしゃると思います。

また株主が若い方に引き継がれているようなケースでは、株式譲渡代金を元手にやりたいビジネスを始める方もいらっしゃいます。全般にはゆっくり余生を過ごすというよりも、やはり仕事をしていたいという社長さんも多いと感じます。

エンジェル投資家になったり、若い方の支援に回っていただいたりするような仕組み作りも含め、引退後の生活ができるだけ明るいものとなるよう、いろいろと提案していきたいと考えています。

ーー廃業の相談はどんなルートで受けているのでしょうか。

主としてM&Aの仲介会社やアドバイザリー業務に携わる方からご紹介いただいていますが、「明るい廃業®セミナー」を開催したり、WEB広告をしたり、さまざまなチャネルを持っています。年々ご相談は増えています。

しかし残念ながら、廃業が望ましい選択肢である方に当方の取り組みを伝えることが難しいのです。相談にいらっしゃったときには手の施しようがない、という場合がとても多い。「もっと早く出会えていれば」と悔しい経験を何度もしています。

「廃業支援型バイアウト®」は利益が出ていなくても資産の価値を活かして解決を図る取り組みであるため、資産が底をついてしまい、本当に経営が切羽詰まってからではほとんど何もできないという現実があります。

ご相談いただいた事例で、この3年くらいの赤字で資産が底をついてしまっているということがとても多い。どうすれば3年前に出会えるのか。私たちにとって、もっとも大きな課題です。

ーーたしかに、いくらセミナーを開催しても、ギリギリで踏ん張っている社長さんほど、なかなか足が向かないでしょうね。

ええ。比較的お取引に繋がりやすいのは、先代が急に亡くなるなどで図らずも経営者になった方。それから後継者探しやM&Aに挑戦して良い結果に結びつかず、やり切った気持ちがある方です。私たちからすれば、いま困っている社長さんには「もう十分頑張りましたよ。ありがとうございました」と言いたい気持ちがあります。

事業承継は10年前から準備が必要と言われますが、事業承継が難しいと感じている経営者の方がギリギリまで頑張らずに、資産が尽きる3年前に専門家に相談できるような環境ができると良いと思います。

出典)中小企業庁 中小企業白書 2014「経営者が廃業を相談しなかった理由」(現在、該当ページは削除されています。類似の情報はこちら)

ーーどのように経営者との接点を増やしていきますか。

この記事のように、WEBで広めていくことは有効だと考えています。廃業という相談しにくい悩みに対して、ひとりでこっそり調べる社長さんもいると思いますから。そのほかにも、私たちがメッセージを伝えたいのは社長さんの周囲にいる方々です。税理士さんや不動産屋さんからご紹介いただいてお取引につながるケースもあります。

ご家族でなくては気づかないこともあります。「社長夫人の会」をつくってサロンのように気軽に立ち寄っていただき、意識と接点を持っていただくといったことも、いろいろな方と相談しています。

このビジネスを始めた7年前には、書店には「廃業」をテーマにした本は並んでいませんでしたが、今ではいくつか見かけるようになりました。少しずつ社会の意識は変わり、廃業の必要性についての認識は広がっているように思います。「会社を経営する」ということはとても大変です。だからこそ「やめてもいいんだよ」と言ってあげる人が必要です。

きちんと利益が出ている会社で経営者が譲らない、という場合はさておき、赤字の状態でも続けてしまうという場合に早期の解決が必要だと思います。長い歴史を持つ会社を経営する責任感、自分の代で終わりにしたくないという気持ち、改善への期待、先送り、従業員や取引先への責任、引退後についての不安は大きいものでしょう。

しかしながら、赤字の状態のまま事業を継続して債務超過に陥ってしまえば個人保証の問題解決が必要になることに加え、従業員や取引先にかえって負担をかけることになりかねません。そのことは頭ではわかっていても、経営者にとって余力のあるうちに廃業や株式売却を決断することはとても難しいことです。

だからこそ、それを決断できる経営者は責任を果たした、と認知されることが必要だと考えています。経営者の周囲にいる方は、ぜひその本音を聞いていただき、解決策を持っている可能性のある専門家に相談していただきたいと思います。

新生銀行の廃業支援サービスはこちら「新生銀行の廃業支援サービス」

執筆者紹介

次に読むべき記事

総人口に占める65歳以上の割合が3割を超え、高齢者率が主要国の中で最高となった日本では、2025年には約800万人いる団塊の世代が後期高齢者(75歳以上)となり、国民の4人に1人が後期高齢者...