更新日: / 公開日:2022.04.27

iDeCoと住宅ローン控除はともに税金対策としてメリットがあります。しかし、両者には、「税額控除」と「所得控除」という違いがあることをご存じでしょうか。

この記事では、iDeCoと住宅ローン控除を併用する際の、注意点について解説します。

個人型確定拠出年金「iDeCo(イデコ)」は原則60歳まで(2022年5月からは原則65歳まで)加入できる老後資金を準備するための制度です。拠出した掛金は「所得控除」の対象となり、所得税と住民税の税金対策になる点がメリットの1つとされています。拠出したお金は投資信託や、預金や保険などの元本確保型商品で運用できます。

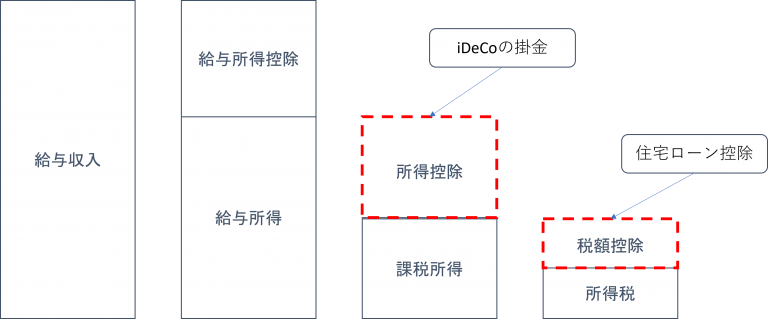

自営業者や会社員、公務員等の区分によって、拠出できる掛金には上限があります。下図は、所得税の課税額算出の流れです。所得税は、1年間の全ての所得から所得控除を差し引いた残りの課税所得に税率を適用し税額を計算します。

図:課税所得算出の流れ

iDeCoで拠出した掛金は所得控除に当たるので、所得税と住民税(所得割額)を算出する課税所得から控除できます。例えば、所得税率10%の人が毎月23,000円のiDeCo積立を行った場合、年掛金276,000円に対し、年55,200円(所得税27,600円、住民税27,600円)の税金対策となります*。

※あくまで概算です。

住宅ローン控除(住宅借入金等特別控除)は、住宅ローンを借りてマイホームを取得・リフォームした場合に、一定要件を満たせば、所得税から控除できる仕組みです。年末のローン残高に応じて、定率を所得税額から控除できます。

控除できる上限は、物件が新築か中古かで適用となる年数が異なるほか、2022年以降は、物件が認定住宅かどうかによっても変わります。「図:課税所得算出の流れ」のとおり、住宅ローン控除は算出された所得税から控除できる税額控除です。控除額が所得税を上回った場合は、翌年の住民税から一定額まで控除することもできます。

出典)国税庁 No.1213 認定住宅の新築等をした場合(住宅借入金等特別控除)

ところで、そもそもどのような人がiDeCoを活用すべきなのでしょうか。iDeCoは、原則60歳まで(2022年5月からは原則65歳まで)が加入できる制度で、国民年金加入者(第1号~第3号)であれば加入できます。「iDeCoを活用すべき人」を明確にするために、まず、iDeCoに加入できない人や、iDeCoが向かない人を整理してみましょう。

iDeCoに加入できない人は以下の3通りです。

iDeCoはあくまで公的年金を補完する役割であるため、国民年金保険料を支払っていることが条件となります。また、加入のためには20歳以上60歳未満(2022年10月からは65歳未満)という年齢制限があります。

他にも会社員の場合には勤務先の企業年金の規約を確認する必要があります。勤務先によっては企業型年金とiDeCoの併用を認めていない場合があり、その場合にはiDeCoへの加入ができません。

また、iDeCoに加入できたとしても向いていない人もいます。

上記のように、収入が少なく所得控除の恩恵を受けづらい人や、老後資金の準備よりも目先でまとまったお金が必要になる人は、中途解約や引き出しのできないiDeCoは向いていません。

これらの人で資産形成を考えているのであれば、当面は必要な時に引き出せる「NISA」の方が向きます。30代後半や40代になり、本格的に老後資金作りを進める際には、iDeCoが候補になります。所得控除による恩恵がない主婦(夫)等でも、口座維持手数料が低い金融機関を選べば、運用益は非課税、受取時は所得控除の適用対象などのメリットは享受できます。

他にも、毎月の収支に余裕がない人や、金利の高い借り入れがある人は、まずは家計の正常化を図ることが先決です。

住宅ローン控除とiDeCoはいずれも税金対策になるものの、支払う所得税や住民税の上限を超えてしまうと、税金対策としてのメリットは受けられません。たとえば、以下のようなケースを考えてみましょう。

すでにiDeCoを利用している30代後半の共働き夫婦が、マイホーム購入を検討しているケースです。夫が1人で住宅ローンを組んで、住宅ローン控除を利用しようとしたところ、iDeCoと住宅ローン控除の両方が重なることで、所得税と住民税の納税額を控除額が越えることになりました。

このようなケースでは、iDeCoの拠出額の見直しを検討しましょう。iDeCoは国民年金の加入区分ごとに上限金額が決まっていますが、いずれの区分でも最低金額は5,000円からの拠出が可能です。ただし、iDeCoは原則途中解約ができない点や、掛け金の変更は年に一回までです。

住宅ローンは単独で夫が組み、住宅ローン控除を受けている30代半ばの正社員夫婦がiDeCoを始めようと検討しています。税金対策になるか試算したところ、夫はiDeCoによる節税金額が少ないと判明しました。このようなケースでは、以下のような加入を検討しましょう。

夫の控除額が少ないのであれば、妻が加入をするか、所得控除のメリットがある範囲内での加入が良いでしょう。住宅ローン控除で受けられる控除額は年々減っていくうえ、受けられる期間も決まっているので、当面は加入を見送るというのも選択肢の一つです。

iDeCoをうまく活用することで節税効果が見込める一方で、住宅ローン控除と併用した際には思ったよりも効果が得られない場合もあります。また、加入できたとしてもiDeCoを活用することがベストな選択肢とならない人もいるでしょう。単に運用益の非課税メリットだけで考えるのであれば、iDeCoよりも流動性が高いNISAを活用することをおすすめします。

執筆者紹介

次に読むべき記事

「人生100年時代」や「老後2,000万円問題」などに起因して、「老後資金」という言葉が注目を集めています。老後破産に陥らないためにも、夫婦で必要な老後資金を把握し、なるべく早くから準備して...