公開日:2023.03.08

自宅のリフォームを行う際、内容によってリフォームの減税制度の対象となる場合があります。リフォームの減税制度にはいくつかの種類があるので、仕組みや条件、それぞれの特徴を正しく理解することが大切です。

この記事では、2022年度の税制改正の内容を踏まえて、現行のリフォームの減税制度の内容について解説します。また、利用するために必要な手続きも併せて見ていきましょう。

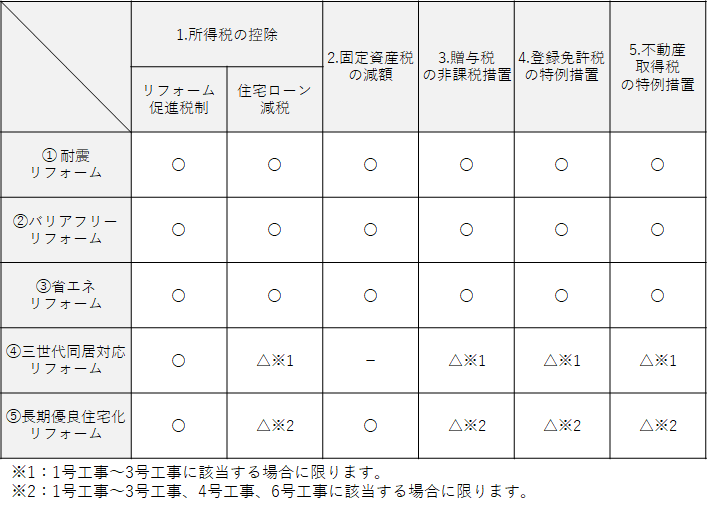

リフォームの減税制度では、一定の要件を満たすリフォームを行った場合に減税を受けられます。リフォームの減税制度は全部で5種類あり、各減税制度によって対象となるリフォームの内容が異なります。各リフォームの減税制度と、対象となるリフォームの内容は以下のとおりです。

出典)一般社団法人住宅リフォーム推進協議会「住宅リフォームガイドブック(令和4年度版)目次/概要」

前半部分では各リフォームの減税制度について、後半部分では対象となるリフォームの具体的な工事内容について解説します。

所得税を対象としたリフォームの減税制度は、リフォーム促進税制と住宅ローン減税の2種類があります。2つの制度を併用することはできないため、自身の状況を踏まえてどちらかを選択する必要があります。まずはそれぞれの特徴や注意点について解説します。

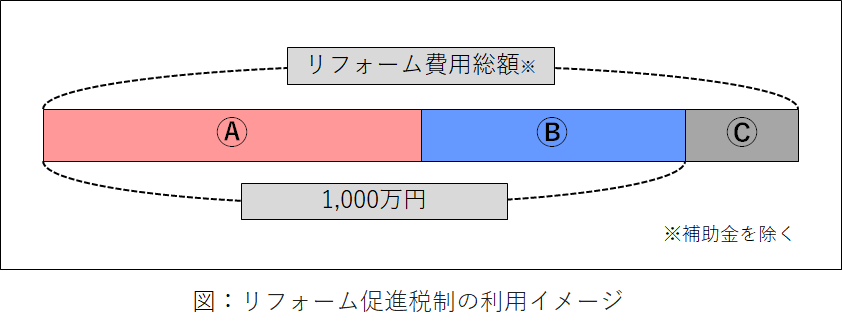

リフォーム促進税制とは、特定の性能向上リフォームを行った場合に利用できる減税制度です。後程説明する住宅ローン減税とは異なり、リフォームローンの有無にかかわらず利用できます。このリフォーム促進税制は、リフォーム費用を大きく3つに分類し、控除額を計算します。

図中Ⓐは「10%控除の対象となる費用」です。図中Ⓐの限度額(以下10%控除限度額という)は、対象となる工事の内容ごとに定められています。なお、上記①~⑤に複数該当するリフォームを行う場合、該当した分だけ10%控除限度額が大きくなります。ただし、⑤長期優良住宅リフォームは①耐震リフォームや③省エネリフォームと併用することができないので注意が必要です。リフォームの内容のごとの限度額は以下のとおりです。

| リフォームの内容 | 10%控除限度額 |

|---|---|

| ①耐震リフォーム | 250万円 |

| ②バリアフリーリフォーム | 200万円 |

| ③省エネリフォーム | 250万円※ |

| ④三世代同居対応リフォーム | 250万円 |

| ⑤長期優良住宅リフォーム | 250万円※ |

※太陽光パネル設置の場合350万円

図中Ⓑは「5%控除の対象となる費用」です。図中Ⓑの限度額は、1,000万円-Ⓐで計算できます。内訳としては、10%控除限度額を超過してしまった費用と、①~⑤に該当しないリフォームにかかる費用の2種類です。

図中Ⓒは「控除の対象とならない費用」です。リフォーム費用総額のうち、1,000万円を超えた部分については控除の対象となりません。なお、図中Ⓐ+Ⓑが1,000万円を超えない場合、Ⓒの費用が発生することはありません。

リフォーム費用をⒶ、Ⓑ、Ⓒの3つに分類したうえで、Ⓐ×10%+Ⓑ×5%が控除額となります。

注意点として、計算に用いられるリフォーム費用は、国土交通大臣が工事内容ごとに定めた「標準的な工事費用相当額」を用いて計算した金額であることが挙げられます。実際にかかった費用ではないので、あらかじめ金額を確認しておくことが重要です。

出典)国土交通省ホームページ

住宅ローン減税は、住宅の購入にあたって住宅ローンを組む場合に利用できる制度ですが、リフォームローンを組む場合でも利用できます。利用条件は以下のとおりです。

①償還期間が10年以上であること

②リフォーム費用合計額(補助金を控除した金額)が100万円を超えていること

③対象となる第1号~第6号工事のいずれかに該当する工事であり、建築士・指定確認検査機関・登録住宅性能評価機関・住宅瑕疵担保責任保険法人の証明を得ること

④その他リフォームを行う住宅等の条件を満たすこと

出典)一般社団法人住宅リフォーム推進協議会「リフォーム減税制度の概要 Ⅵ.住宅ローン減税編」

住宅ローン減税は、10年間にわたって毎年の「年末ローン残高の0.7%」が所得税から控除されます。リフォーム費用分にあたる年末ローン残高(上限2,000万円)×0.7%の控除が受けられるので、1年あたりの最大控除額は14万円までとなります。

固定資産税を対象としたリフォーム減税は、対象となるリフォーム工事をした翌年度の固定資産税額のうち、一定割合を控除する仕組みです。具体的な減額割合はリフォームの内容によって以下のように異なります。

| リフォームの内容 | 減額割合 | 家屋面積の上限 |

|---|---|---|

| ①耐震リフォーム | 1/2 | 120㎡相当分まで |

| ②バリアフリーリフォーム | 1/3 | 100㎡相当分まで |

| ③省エネリフォーム | 1/3 | 120㎡相当分まで |

| ④三世代同居対応リフォーム | 減額なし | - |

| ⑤長期優良住宅リフォーム | 2/3 | 120㎡相当分まで |

上記のように、リフォームの内容によって家屋面積に上限がある点に注意しておきましょう。併用は基本的にできませんが、バリアフリー+省エネリフォームの場合のみ併用が可能です。

親などから資金援助を受けてリフォームする場合、条件によっては贈与税の非課税措置が利用可能です。贈与税には基礎控除が設けられており、そもそも贈与資金が年間110万円までであれば、どのような用途であっても原則非課税となります。

そのうえで、親や祖父母などからリフォーム資金の贈与を受ける場合は、一定の条件を満たすことで最大1,000万円までが非課税となります。条件には面積や最低工事費用、贈与を受ける人の年齢といったさまざまなものがありますが、一般的なリフォームであれば、自然と満たしているものが多いのも特徴です。

出典)一般社団法人住宅リフォーム推進協議会「リフォーム減税制度の概要 Ⅶ.贈与税の非課税措置編」

個人が対象となるリフォームが行われた住宅を購入した場合、所有権移転登記に係る登録免許税の特例措置の対象となります。通常は課税標準額×2%の登録免許税がかかるところが、0.1%まで軽減されます。特例を受けるためには、申請書類を法務局に提出する必要があります。リフォームが行われた住宅を購入する場合には、売り主や仲介会社に書類について確認してみましょう。

なお、中古住宅を購入した後にリフォームを行う場合は対象外となります。

出典)一般社団法人住宅リフォーム推進協議会「リフォーム減税制度の概要 Ⅷ.登録免許税の特例措置編」

宅地建物取引業者が中古住宅を購入する場合、対象のリフォームを行ったうえで個人に譲渡することを条件に、不動産取得税の控除を受けることができます。また、個人が新耐震基準を満たしていない中古住宅を購入し、購入後に耐震リフォームを行う場合も、不動産取得税の控除を受けることができます。

どちらの場合も、購入する中古住宅の新築日の日付に応じて控除額が決定します。新築日が前であるほど控除額は小さくなります。

出典)一般社団法人住宅リフォーム推進協議会「リフォーム減税制度の概要 Ⅸ.不動産取得税の特例措置編」

リフォームの減税制度を利用するためには、適用される工事であるかどうかを事前に確認することが大切です。ここでは、適用対象となる工事の種類を具体的に見ていきましょう。

耐震リフォームとは、住宅の耐震化に関するリフォーム工事のことを指します。主に古い耐震基準で建てられた建物について、現行の耐震基準に適合するように行われる補強・改修を行う工事のことです。

バリアフリーリフォームとは、高齢者や障がい者が安全かつ快適に生活するために必要なリフォーム工事のことです。具体的な施工内容としては、「通路等の拡幅」「階段の勾配の緩和」「浴室改良」「段差の解消」などの工事が対象となります。

要介護もしくは要支援の認定を受けている人や、高齢者・障がい者が居住していることなどが、リフォームの減税制度の適用条件となっています。

省エネリフォームとは、住宅の省エネ性能を上げるためのリフォーム工事のことです。具体的な施工内容としては、「窓や壁などの断熱工事」「高効率空調機の設置工事」「太陽光発電設備の設置工事」などが該当します。注意点として、リフォーム減税の適用には窓の断熱工事が基本的に必須とされていることが挙げられます。

同居対応リフォームとは、親と子・孫の三世代が同居をするためのリフォーム工事のことです。具体的な施工内容としては、「キッチン」「浴室」「トイレ」「玄関」のいずれかの増設工事を指し、このうち2つ以上の設備が複数ある場合、リフォームの減税制度の対象となります。

ただし、あくまでも「同居」が条件であるため、離れなどに増設した場合は対象とならない点に注意が必要です。

長期優良住宅化リフォームとは、シロアリ対策や耐震補強といった住宅の耐久性を高めるためのリフォーム工事のことです。具体的な施工内容としては、「外壁を通気構造等とする工事」「浴室または脱衣室の防水性を高める工事」「シロアリ対策」「断熱リフォーム」など11種の工事が対象であり、長期優良住宅の認定を取得することでリフォームの減税制度が利用できます。

主なリフォーム費用の相場や活用できる補助金については、以下の記事で詳しく解説されているので、参考にしてみてください。

リフォームの減税制度を利用するためには、工事を行ったあとに自分で申請手続きを行う必要があります。ここでは、申請のタイミングと必要書類について解説します。

リフォームの減税制度を利用する場合、確定申告を行う必要があります。リフォーム工事の完了日、あるいは工事契約書に記された日付を基準日とし、その翌年の2月中旬~3月中旬にかけて申告しなければなりません。

なお、会社員などの給与所得者であっても、制度を利用するためには自分で確定申告を行う必要があります。ただし、翌年以降は勤務先の年末調整で手続きを済ませられるため、負担が大幅に軽減されます。

ただし、利用するリフォームの減税制度によっては、確定申告以外にも手続きが必要な場合もあります。

例えば、固定資産税のリフォームの減税制度を利用する場合は、工事が完了してから3ヶ月以内にお住まいの都道府県・市区町村に申請する必要があります。

リフォームの減税制度を利用するには、リフォーム工事が適用条件を満たしているかを証明するための書類を提出する必要があります。必要書類は利用する制度や工事内容によっても異なりますが、以下のようなものが挙げられます。

必要書類のなかには、工事を担当した施工会社に用意してもらう必要がある場合もあります。そのため、国税庁のホームページなどで確認しておくとともに、施工会社にも必要な手続き・書類について相談しておくと安心です。

リフォームの減税制度にはさまざまなものがあります。各制度の利用条件を確認し、どのリフォームの減税制度を利用できるかを確認することが大切です。

また、リフォームの減税制度を利用するためには、必要書類を整えたうえで確定申告による手続きを行う必要があります。利用条件だけでなく、必要な手続きについても忘れずに調べておきましょう。

執筆者紹介

次に読むべき記事

住宅のリフォームを検討する際には、補助金制度の仕組みにも目を向けて計画を立てるのがおすすめです。補助金には全国一律で適用されるものと、自治体ごとに独自で設けられているものがあるので、あらかじ...