更新日: / 公開日:2021.12.22

リースバックの利用を検討する中で、利用にあたってどのような税金が発生するのか不安に思う人もいるのではないでしょうか。リースバックは不動産取引の一種であり、リースバックにかかる税金は不動産売却時にかかる税金と同様です。

この記事では、リースバックにかかる税金と、税金対策について解説します。

リースバック時に必要な税金のなかで、最も気を付けなければならないのは「譲渡所得税」です。譲渡所得税とは、資産を売却して得た利益に対して課税される税金です。課税対象となる課税譲渡所得金額は以下の計算式で算出します。

上述の方法で算出した課税譲渡所得金額に、それぞれの家に応じた税率をかけることで譲渡所得税の金額を算出することができます。なお、計算式に登場する譲渡費用の詳細は以下のとおりです。

譲渡所得税の税率をかける前の金額

不動産売却時に、リースバックをした売主が受け取る金額

不動産購入時代金や建築費、家をリフォームした際の費用の合計から減価償却費相当額を控除した合計金額

不動産売却時にかかった費用の総額(仲介手数料や売買契約書作成時に貼る印紙税なども含む)

控除や特例を使用することで課税を免除できる金額。(詳しくは後程「リースバックにおける税金対策」で解説します。)

譲渡所得税として課される所得税と住民税の税率は、リースバックする家を売却年の1月1日時点で何年所有していたかで異なります。

所有期間が5年を超える不動産を売却した場合、その譲渡所得(長期譲渡所得)に対して所得税*が15.315%、住民税が5%課されます。

対して、所有期間が5年以下の不動産を売却した場合、その譲渡所得(短期譲渡所得)に対して所得税*が20.63%、住民税が9%課されます。

リースバックをする際は、マイホームを所有してから何年経っているかを前もって確認するようにしましょう。

※平成25年1月1日から令和19年12月31日までの間は、復興特別所得税の2.1%を含む

出典)

・国税庁HP No.1440 譲渡所得(土地や建物を譲渡したとき)

・国税庁HP No.3208 長期譲渡所得の税額の計算

譲渡所得税の他にも、リースバックにかかる税金は3つあります。

固定資産税は「不動産の所有者」に納税義務が発生します。そのため、納税義務が発生するのは買主(貸主)であるリースバック運営会社です。

しかし、固定資産税は土地、建物を、1月1日時点で所有する人が納税しなければなりません。そのため、売却年に限っては1年分の固定資産税を売主側が納税することになります。

そのため、買主であるリースバック運営会社は、固定資産分の金額を物件代金とは別に精算し、売主であるリースバック利用者に支払います。基本的には物件代金の決済日に日割りした固定資産税を精算しますが、実際の運用についてはリースバック運営会社と確認しましょう。

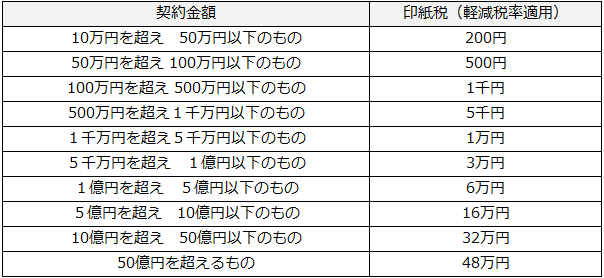

印紙税は領収書や契約書の作成時に必要な税金です。リースバックの場合は、不動産売却時に作成する売買契約書にかかります。印紙税は、売買契約書に記載された金額に応じて、以下のとおり変動します。

※国税庁「土地売買契約書」をもとに編集部作成

納付を忘れると過怠税の徴収対象となり、納付を忘れた印紙税額の2倍相当が上乗せされてしまうので注意しましょう。

リースバックをする際は、家のローンを組んだ時に設定した抵当権の抹消や、所有権の移転のために登記情報を申請します。ここで必要となる税金が登録免許税です。通常、所有権移転は買主が行いますが、その際、住宅用家屋は軽減税率の対象になるため、自宅のある市区町村などの証明書も提出しましょう。

リースバックにはさまざまな税金が必要となりますが、控除や特例を使用することで課税を免除、減額することができます。これが、特別控除です。

マイホーム売却の場合、所有した期間に関係なく、譲渡所得から3,000万円以下まで控除されます。ただし、同族会社、親族間の売買では適用されないので注意しましょう。また、確定申告も必要となります。

家を所有していた期間が売却年の1月1日現在で10年を超える場合、3,000万円控除後のうちの金額が6,000万円以下の部分は所得税、住民税が通常より低い税率(14.21%)となります。3,000万円の特別控除と一緒に使用できるので、併せて利用しましょう。

また、リースバックで損失が発生する場合でも、確定申告をすることでメリットが生まれる可能性があります。

マイホーム(旧居宅)を売却して、新たにマイホーム(新居宅)を購入した場合に、旧居宅の譲渡損失が生じたときは、一定の要件を満たすものに限り、その譲渡損失を損益通算することができます。

さらに、損益通算を行っても控除しきれなかった譲渡損失は、譲渡の年の翌年以後3年内に繰越控除することができます。これらの特例を、マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例といいます。

出典)国税庁HP No.3370 マイホームを買い換えた場合に譲渡損失が生じたとき(マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例)

リースバック検討時のお問い合わせとして多い質問を、4つご紹介します。

サラリーマンなどの会社員の場合は、事業を行っているわけではないため、消費税は課税されません。法人や個人事業者が会社の事業に関わる資産を譲渡する場合は、取引した建物について課税の対象になります。

リースバック後のマイホームは賃貸物件となるため、固定資産税が課税されることはありません。つまり、売却年の1月1日から売却までの固定資産税は売主負担、売却後の固定資産税は買主負担となります。

物件の購入と同じ扱いになるため、不動産取得税が課税されます。不動産取得税は、不動産の価格×税率で算出されます。税率は数年ごとに更新されるので、最新の情報を確認してから買い戻しましょう。

他にも、所有権の移転などに必要な登録免許税や、売却した時と同様に売買契約書を作成する際に必要な印紙税が課税されます。

リースバックした住宅は所有権を買主へ移転しているので、所有財産としては扱われません。リースバックを利用して得た資金が相続の対象になります。

よくある質問をご紹介いたしましたが、実際、税金の心配を過度にする必要はありません。解説してきたように、個人の売却なら消費税はかかりませんし、譲渡所得税についても居住用財産であれば3,000万円の特別控除が適用されます。

リースバックは、もとの家に住みながらまとまった資金を得られたり、家を所有することでかかるコストが不要になったりと、メリットの多い売却方法です。売却時に必要な税金を正しく理解して、損のないリースバックを行いましょう。

執筆者紹介

次に読むべき記事

リースバックとは、自宅を売却してまとまった資金を手に入れながら、月々の家賃を払うことで同じ家に住み続けられるサービスです。自宅を活用した資金調達方法として注目されており、老後資金を確保したい...