更新日: / 公開日:2026.01.07

地震保険料控除は、年末調整や確定申告で適用できる所得控除制度のひとつです。地震保険料を支払っている方が一定の条件を満たすことで、所得税や住民税の課税所得から控除され、税負担を軽減できます。

この記事では、制度の概要・対象条件・控除額の計算方法・証明書の取得手順・記入例・注意点まで、わかりやすく解説します。

地震保険料控除は、1月1日から12月31日までの1年間に支払った地震保険料に応じて、所得税や住民税の課税所得から一定額を差し引ける制度です。これにより、地震への備えをしながら税負担を軽減できます。

この制度は、2006年の税制改正で「損害保険料控除」が廃止されたことを受け、2007年1月から新たに導入されました。地震保険に加入している方は、年末調整や確定申告でこの控除を適用することで節税効果が得られます。

地震保険料控除を受けるには、次の条件を満たす必要があります。

なお、空き家やセカンドハウスなど、居住用として使用していない不動産は対象外です。申告前に契約内容を必ず確認しましょう。

出典)国税庁「No.1146 地震保険料控除の対象となる保険や共済の契約」

2006年12月31日以前に契約した「長期損害保険契約」は、以下の条件をすべて満たす場合に限り、経過措置として控除対象となります。

この経過措置は、古い契約を継続している方にとって重要なポイントです。自身が加入している地震保険がどちらに該当するのか確認するようにしましょう。

出典)

・国税庁「No.1145 地震保険料控除」

・国税庁「地震保険料控除に関する経過措置」

地震保険料控除の控除額は、契約の種類によって異なります。「地震保険契約」と「旧長期損害保険契約(経過措置)」で計算方法が変わるため、以下で詳しく解説します。

2007年以降に契約した地震保険はこちらに該当します。控除額は、年間の支払保険料に応じて次のように決まります。控除額には上限があり、5万円を超える部分は一律で5万円となります。

| 税の種類 | 年間の支払保険料 | 控除額 |

|---|---|---|

| 所得税 | 5万円以下 | 支払保険料全額 |

| 5万円超 | 一律5万円 | |

| 住民税 | 5万円以下 | 支払保険料×1/2 |

| 5万円超 | 一律2万5,000円 |

2006年12月31日以前に契約した長期損害保険契約は、一定条件を満たす場合に限り控除対象です。控除額は次のとおりです。旧契約は控除額の計算が複雑なので、証明書に記載された金額をよく確認するようにしましょう。

| 税の種類 | 年間の支払保険料 | 控除額 |

|---|---|---|

| 所得税 | 1万円以下 | 支払保険料全額 |

| 1万円超2万円以下 | 支払保険料×1/2+5,000円 | |

| 2万円超 | 一律1万5,000円 | |

| 住民税 | 5,000円以下 | 支払保険料全額 |

| 5,000円超1万5,000円以下 | 支払保険料×1/2+2,500円 | |

| 1万5,000円超 | 一律1万円 |

地震保険契約と旧長期損害保険の両方を契約している場合、それぞれの控除額を合算できます。ただし、合算後の上限額は所得税が5万円、住民税が2万5,000円です。複数契約がある場合でも、上限を超える控除はできないので注意しましょう。

出典)

・国税庁「No.1145 地震保険料控除」

・東京都主税局「個人住民税(地震保険料控除)」

ご自身の「地震保険料控除証明書」に記載されている「年間支払保険料」を以下の表に当てはめると、所得控除される金額の目安がわかります。

※ここでは一般的な「地震保険契約(2007年以降の契約)」の場合を記載しています。

■地震保険料控除額 早見表

| 年間の支払い保険料 | 所得税の控除額 | 住民税の控除額 |

|---|---|---|

| 10,000円 | 10,000円 | 5,000円 |

| 20,000円 | 20,000円 | 10,000円 |

| 30,000円 | 30,000円 | 15,000円 |

| 40,000円 | 40,000円 | 20,000円 |

| 50,000円以上 | 50,000円(上限) | 25,000円(上限) |

| 60,000円以上 | 50,000円(上限) | 25,000円(上限) |

所得税では支払った保険料の全額(最高5万円)、住民税では半額(最高2万5,000円)が控除額となります。 そのため、年間保険料が5万円を超えている場合、それ以上いくら支払っても控除額は上限(所得税5万円、住民税2万5,000円)で固定される点に注意しましょう。

また、上記の表で算出されるのは、あくまで税金の計算元となる所得から差し引かれる「控除額」です。この金額がそのまま手元に戻ってくるわけではありません。実際の節税効果(還付額)は、ご自身の年収(所得税率)によって異なります。正確な還付金額については、源泉徴収票を確認するか、所轄の税務署へお問い合わせください。

地震保険料控除を受けるためには、保険会社が発行する「地震保険料控除証明書」が必須です。証明書がないと控除を適用できないため、手元に届いているか必ず確認しましょう。

地震保険料控除を受けるには、保険会社から発行される「地震保険料控除証明書」が必要です。一般的に、毎年10月頃に保険会社から契約者宛てにハガキ形式などで郵送されます。もし手元に届かない場合や紛失した場合は、速やかに保険会社のホームページやコールセンターを通じて再発行を申し込みましょう。

また、一部の保険会社では電子データでの交付にも対応しています。e-Tax(国税電子申告・納税システム)を利用する場合は、電子データの活用が便利です。

地震保険料控除を受けるには、会社員などが勤務先で行う「年末調整」と、自営業者などが自身で行う「確定申告」の2種類のどちらかの手続きが必要です。

| 年末調整 | 勤務先に提出する「給与所得者の保険料控除申告書」に、保険会社名や支払保険料、控除額などを記入し、控除証明書を添付して提出します。 |

|---|---|

| 確定申告 | 確定申告書の第一表および第二表に必要事項を記入し、控除証明書を添付して提出します。なお、マイナポータル連携を利用してe-Taxで申告する場合は、控除証明書の添付を省略可能です。 |

出典)国税庁「No.1145 地震保険料控除」

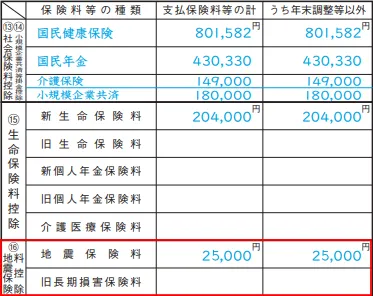

ここでは、年間の地震保険料と控除額が「25,000円」の場合を例に、確定申告書の記入箇所を解説します。

下図左側の「所得から差し引かれる金額」の項目にある「地震保険料控除」の欄に、控除額「25,000」を記入します。

「保険料等の種類」の欄にある「地震保険料控除」の箇所に、地震保険料「25,000」を記入します。

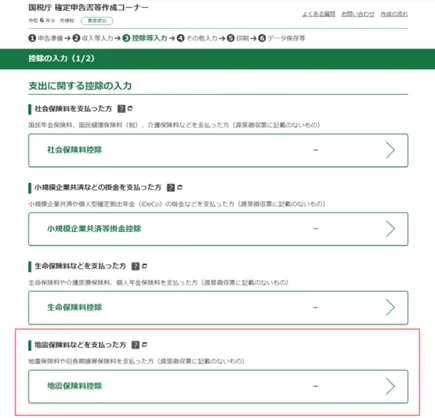

国税庁の「確定申告書等作成コーナー」を利用すれば、画面の案内に従って金額を入力するだけで、自動的に控除額が計算され、確定申告書に反映されます。「控除の入力」画面にある「地震保険料控除」の項目から手続きを進められます。

出典)

・国税庁「令和6年分 所得税及び復興特別所得税の確定申告の手引き」

・国税庁「令和6年分確定申告書作成コーナー(地震保険料を支払った場合)」

確定申告の内容に誤りがあると、税務署から確認の連絡がきたり、修正申告が必要になったりする場合があります。以下の点に注意しましょう。

地震保険は多くの場合、火災保険とセットで契約しますが、控除の対象となるのは「地震保険料」の部分のみです。火災保険料は地震保険料控除の対象にはなりません。控除証明書の控除対象保険料をよく確認し、金額を間違えないよう注意しましょう。

長期契約で保険料を一括払いしている場合、その年に控除できるのは「1年分相当」の保険料のみです。この場合、控除対象額は「一括払い保険料 ÷ 保険期間(年)」で算出します。 正確な金額は、毎年送付される控除証明書に記載されています。

店舗や事務所と自宅が一体となった「店舗併用住宅」の場合、控除対象となるのは「居住用部分」のみです。建物全体に対する保険料ではなく、「地震保険料 × 住居部分の延床面積 / 建物全体の延床面積」で算出した金額をもとに申告する必要があります。

ただし、住居として使用している面積が建物全体の90%以上である場合は、居住専用とみなされ、地震保険料の全額を控除対象とすることができます。

出典)国税庁「法第77条《地震保険料控除》関係」

地震への備えとして、単独で加入できる「地震補償保険」という商品(保険会社により名称は異なります)がありますが、これは税制上の地震保険料控除の対象外です。

出典)国税庁「No.1146 地震保険料控除の対象となる保険や共済の契約」

地震補償保険(保険会社により名称は異なります)は、民間保険会社が提供する任意の補償商品であり、公的制度である「地震保険」とは異なります。地震保険は法律に基づき、火災保険とセットで契約し、補償額や条件に制限があります。

一方、地震補償保険は、地震保険の不足分を補うために設計されており、補償範囲や金額は保険会社ごとに異なります。

控除のメリットがないにもかかわらず検討される背景には、公的な仕組みである「地震保険」特有の補償限度額があります。

通常の地震保険は、法律により「火災保険金額の30%~50%」の範囲内でしか設定できません。また、建物は5,000万円、家財は1,000万円という上限もあります。そのため、万が一の大震災で自宅が全壊した場合でも、受け取れる保険金は最大で建物の再調達価格の半額程度にとどまります。

こうした「地震保険だけではカバーしきれない費用」への備えとして、上乗せで保険金を受け取れる地震補償保険が存在します。税制優遇はありませんが、リスク対策手段のひとつとして理解しておくとよいでしょう。

出典)損害保険協会「地震保険の保険金額の設定にあたっては、どのような制限がありますか。」

地震保険料控除は、地震への備えをしながら税負担を軽減できる重要な制度です。

年末調整や確定申告で正しく申告するためには、次のポイントを押さえておきましょう。

正しい手続きを行うことで、所得税は最大5万円、住民税は最大2万5,000円の控除が受けられます。控除証明書を紛失した場合は早めに再発行を依頼し、申告期限までに準備を整えましょう。

執筆者紹介

次に読むべき記事

日本は世界でも有数の地震の多い国であり、住宅の「耐震性」は、安心して暮らすために欠かせない重要な要素です。特に中古住宅を購入する際には、その建物がどの耐震基準に基づいて建てられているかを確認...