更新日: / 公開日:2021.11.17

個人事業主などの自営業者は、会社員に比べて年金が少ないと言われます。しかし、具体的にはどのくらい異なるのでしょうか。年金額が少ないと言われる理由は、自営業者と会社員では、適用される年金制度が異なるためです。

この記事では、個人事業主などの自営業者がもらえる年金額や年金対策について解説します。

個人事業主などの自営業者の年金は、基本的に国民年金のみです。日本に住んでいる20歳以上60歳未満の自営業者は、国民年金の第1号被保険者に該当します。

国民年金保険料は、収入や所得に関係なく1ヵ月あたり16,520円(令和5年度)で、国民年金に加入することで以下のような給付を受けられます。

一方、会社員は勤務先で厚生年金に加入します。厚生年金保険料は給与(標準報酬月額)や賞与(標準賞与額)の18.3%で、被保険者(従業員)と事業主との折半負担となっています。厚生年金には国民年金が含まれるため、同一加入期間であれば、会社員のほうが年金額は多いでしょう。

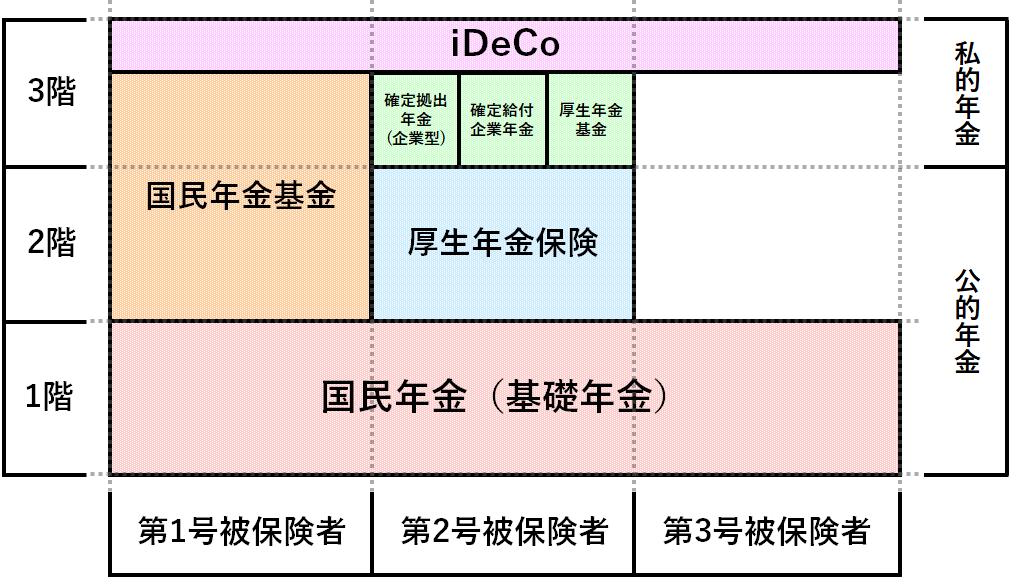

日本の年金制度は下図のような3階建て構造になっています。

図:年金制度の仕組み

※著者作成

まず、被保険者については以下のとおり3種類に分類されます。

| 第1号 被保険者 | 日本国内に在住の20歳以上60歳未満の自営業者、農業者、学生および無職の人とその配偶者 (厚生年金保険や共済組合等に加入しておらず、第3号被保険者でない人)。 |

|---|---|

| 第2号 被保険者 | 厚生年金保険や共済組合等に加入している会社員や公務員の人 (65歳以上の老齢基礎年金などを受ける権利を有している人は除く)。 |

| 第3号 被保険者 | 第2号被保険者に扶養されている配偶者で、原則として年収が130万円未満の20歳以上60歳未満の人 (厚生年金保険の加入要件にあてはまる人を除く)。 |

1階部分の国民年金は、日本在住の20歳以上60歳未満の人はすべて加入する公的年金のひとつで、「基礎年金」とも呼ばれます。

2階部分は、1階部分に上乗せされて支払われる公的年金で、第2号被保険者を対象とした厚生年金と、厚生年金に加入できない第1号被保険者のために創設された国民年金基金が該当します。なお、国民年金基金は任意加入であることから、3階部分と解釈される場合もあります。

3階部分は私的年金にあたり、任意で加入することによって1階、2階から更に上乗せして加入できる年金です。確定拠出年金、確定給付企業年金、厚生年金基金などが該当します。

出典)日本年金機構「国民年金の「第1号被保険者」、「第3号被保険者」とは何ですか。」

個人事業主などの自営業者が受け取る老齢基礎年金は、令和6年度に満額受け取れる場合、月額68,000円(令和5年度は66,250円)です。

日本年金機構の主要統計(令和4年度版)によると、国民年金の平均年金月額は55,422円となっています。一方で、厚生年金の平均年金月額は144,982円です。このように、国民年金と厚生年金では年金額に2.6倍程の差があることがわかります。

出典)

・日本年金機構「令和6年4月分からの年金額等について」

・日本年金機構「日本年金機構の主要統計(令和4年度版)」

老齢基礎年金は、保険料の納付済期間と免除期間などを合算した受給資格期間が10年以上ある場合に65歳から支給されます。40年間(20~60歳)すべての保険料を納めると、老齢基礎年金を満額受け取れます。保険料を全額免除された期間は年金額が2分の1、半額免除は4分の3で算出します。

将来もらえる年金見込額を知りたい場合は、日本年金機構の「ねんきんネット」を利用するか、最寄りの年金事務所に確認しましょう。

出典)日本年金機構「老齢基礎年金の受給要件・支給開始時期・計算方法」

公的年金等の収入金額やその他の所得が一定基準額以下の場合、生活支援を目的に以下の給付金が年金に上乗せして支給されます。(令和5年時点)

老齢年金生活者支援給付金は、以下の支給要件をすべて満たす人に支給されます。

出典)日本年金機構「老齢(補足的老齢)年金生活者支援給付金の概要」

障害年金生活者支援給付金は、以下の支給要件をすべて満たす人に支給されます。

※1 旧法の障害年金、旧共済の障害年金であって、政令で定める年金についても対象です。

※2 障害年金等の非課税収入は、年金生活者支援給付金の判定に用いる所得には含まれません。

※3 同一生計配偶者のうち70歳以上の者または老人扶養親族の場合は48万円、特定扶養親族または16歳以上19歳未満の扶養親族の場合は63万円となります。

障害年金などの非課税収入は、前年の所得には含まれません。所得基準額は扶養親族の人数に応じて変動します。給付額は、障害等級1級が月額6,638円、2級が月額5,310円です。

遺族年金生活者支援給付金は、以下の支給要件をすべて満たす人に支給されます。

※1 遺族年金等の非課税収入は、年金生活者支援給付金の判定に用いる所得には含まれません。

※2 同一生計配偶者のうち70歳以上の者または老人扶養親族の場合は48万円、特定扶養親族または16歳以上19歳未満の扶養親族の場合は63万円となります。

所得基準額などの考え方は障害年金生活者支援給付金と同様で、給付額は月額5,310円です。ただし、2人以上の子が遺族基礎年金を受給している場合は、5,310円を子の人数で割った金額がそれぞれ支給されます。

会社員より年金が少ない自営業者は、どのような対策を取ればよいのでしょうか。ここでは、自営業者ができる年金対策を4つ紹介します。

国民年金基金とは、自営業者と会社員の年金額の差を解消するために創設された制度です。自営業者(国民年金第1号被保険者)は任意で加入でき、掛金を納めた期間に応じて年金が上乗せされます。国民年金基金には以下のようなメリットがあります。

国民年金基金の掛金は全額が所得控除の対象で、年金を受け取るときにも所得控除が適用されるため、所得税や住民税が軽減されます。また、年金受取前や保障期間中に亡くなった場合は、遺族に一時金が支払われます。一方で、以下のようなデメリットもあります。

国民年金基金は一度加入すると脱退できないため、加入は慎重に判断する必要があります。また、国民年金基金は国民年金法に基づいて設立されていますが、解散する恐れもあるので注意しましょう。解散する場合は、基金の解散時点での残余財産額を加入員および受給者等で分配され、分配額は支払った掛金額の合計を下回ることがあります。

付加年金とは、国民年金保険料に付加保険料(月額400円)をプラスして納付すると付加年金が上乗せされる制度です。住所地の市区町村役場で申し込みできます。

付加年金のメリットは、保険料に対して受け取れる額の割合が高いことです。付加年金は「200円×付加保険料納付月数」で算出します。計算上は2年間で元が取れるため、お得な制度といえるでしょう。

付加年金のデメリットは、年金支給前に死亡すると付加保険料が戻ってこないことです。また、国民年金基金との併用ができない点にも注意が必要です。

出典)日本年金機構「付加年金」

iDeCoとは、自分で掛金を拠出して運用を行う私的年金です。掛金は将来給付として受け取れるため、年金の不足分を補うことができます。iDeCoには以下のようなメリットがあります。

iDeCoは、保険商品や投資信託などから自分で運用先を選べるため、運用次第で給付額を増やすことも可能です。掛金は全額所得控除で、運用益は非課税などの税制優遇も用意されています。

一方で、iDeCoは運用損が生じる場合があるのがデメリットです。運用がうまくいかなければ、給付が掛金を下回る場合があります。また、原則60歳まで掛金を引き出せないため、資金繰りにも注意が必要です。

個人年金保険は、保険会社が提供する保険商品の一種です。個人年金保険は、積み立てた保険料を原資に一時金もしくは年金受取が可能で、以下のようなメリットがあります。

毎年40,000円を上限に、保険料控除を受けられます。保険料控除を受けることで、所得税や住民税の税金対策ができます。また、一定期間にわたって保険料を払うことで、年金の不足分を補うことが可能です。

万が一保険会社が破綻した場合は、生命保険契約者保護機構によって一定の補償を受けられます。商品を検討する際には、保険会社ごとに年金の受取期間や保険料が異なる点に注意しましょう。

前述のような対策を講じた上でも老後の生活費が不足する場合、持ち家であれば不動産が資金源となるかもしれません。自宅を担保に融資を受けたり、売却したりすることで、まとまった資金が手に入ります。具体的には、以下3つの方法があります。

不動産担保ローンとは、不動産を担保にお金を借りることができるローンです。自宅を所有している場合、まとまった資金を準備する手段として活用できます。不動産担保ローンには以下のようなメリットがあります。

リースバックとは、不動産売買と賃貸借契約が一体となったサービスです。自宅をリースバック運営会社に売却後、その会社に家賃を払うことで、同じ家に住み続けることができます。リースバックには以下のようなメリットがあります。

リバースモーゲージは、自宅を担保に老後資金の融資を受けられます。毎月の支払いは利子のみで、債務者の死亡後に自宅を売却して元本を返済する仕組みです。リバースモーゲージには以下のようなメリットがあります。

基礎年金番号は下記の書類で確認が可能です。

令和5年度は月額16,520円です。なお、国民年金の保険料は毎年見直しが行われています。

年金制度改正法(令和2年法律第40号)等の一部施行により、令和4年3月31日をもって年金手帳が廃止されたため、令和4年4月1日より基礎年金番号通知書の発行が行われます。

年金手帳から基礎年金番号通知書への切替えにともない、令和4年3月31日までに「年金手帳再交付申請書」をご提出した場合であっても、処理状況によって交付年月日が令和4年4月1日以降となるものについては、基礎年金番号通知書が発行されます。

出典)日本年金機構 基礎年金番号通知書の再交付を受けようとするとき

年金は自動的に支払われるわけではなく、手続きが必要です。この年金を受ける手続きを決定請求といいます。国民年金の決定請求の手続きは市・区役所または町村役場の国民年金の窓口(第3号被保険者期間がある場合は年金事務所または街角の年金相談センター)で行います。65歳の誕生日が過ぎてから決定請求を行ってください。

出典)日本年金機構 国民年金に若いときから加入しています。65歳になると年金は自動的に受けられるのですか。

住所表示の変更のため、番地が変わった場合でも、日本年金機構にマイナンバーが収録されている人は住所変更届出は原則不要です。

日本年金機構にマイナンバーが未収録の人や住民票の住所と違う場所に住んでいる場合や、成年後見を受けている人等は、「年金受給権者 住所変更届」に、新しい住居表示、マイナンバーカードに記載されているマイナンバーまたは、年金証書に記載されている基礎年金番号と年金コード、生年月日などを記入して年金事務所または街角の年金相談センターに提出が必要です。なお、市区町村名のみの変更の場合、日本年金機構が対象の人の住所を一括して変更しますのでこの届は必要ありません。

出典)

・日本年金機構 住居表示が変わったとき。

・日本年金機構 年金Q&A

個人事業主などの自営業者は国民年金のみであるため、老後の生活費を年金だけでカバーするのは難しいでしょう。ただし、国民年金基金やiDeCoなど、年金対策として利用できる制度が用意されています。将来の年金見込額を確認し、なるべく早く老後資金の準備を始めましょう。

執筆者紹介

次に読むべき記事

小規模企業共済は、個人事業主や小規模企業の経営者向けの退職金制度です。自営業の方が、国民年金以外の老後資金を準備する手段として活用できます。一方で、小規模企業共済は、状況によっては損をする恐...